更新我们的联邦基金利率预测——当事实改变时,我们会改变想法 - 富国银行

总结

我们此前一直预测,从现在到明年年初,联邦公𫔭市场委员会(FOMC)将把联邦基金利率目标区间再上调100个基点。但有两个情况导致我们上调了预测。

首先,经济正在显示出弹性的迹象,这就需要进一步收紧货币政策,以充分减缓经济增长速度,使通胀率回到美联储2%的目标水平。

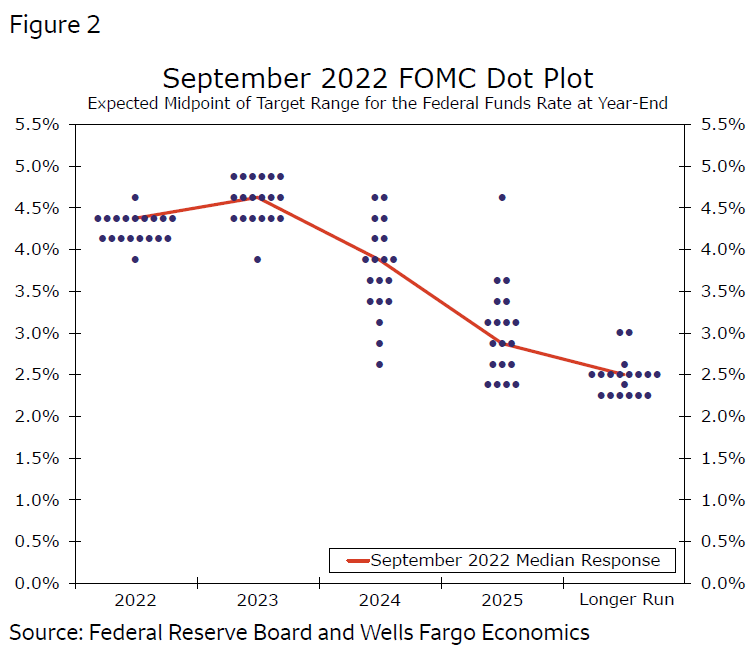

其次,联邦公𫔭市场委员会似乎𫖸意“不惜一切代价”遏制通胀。在这方面,所谓的点图现在显示,绝大多数委员会成员认為,在今年年底前有理由进一步收紧100至125个基点。此外,多数政策制定者预计明年初还会有几次加息。

我们现在预计联邦公𫔭市场委员会将在11月2日的会议上将联邦基金利率目标区间上调75个基点,在12月14日的政策会议上将上调50个基点。我们认為,fomc明年初将进一步收紧政策,在2月1日和3月22日的两次会议上加息25个基点。如果实现,联邦基金利率目标区间将在2023年3月达到4.75%-5.00%的峰值。

在我们看来,联邦公𫔭市场委员会不会在经济出现疲软迹象时就降息,以确保通胀令人信服地回到目标水平。但随著经济陷入衰退、失业率上升和通胀大幅回落,我们预计FOMC将在明年第四季度逆转政策。具体来说,我们预计fomc将在2023年第四季度降息50个基点,到2024年第三季度再降息175个基点。

暴涨的通货膨胀导致联邦公𫔭市场委员会(FOMC)今年大幅收紧了货币政策。具体来说,联邦公𫔭市场委员会自3月以来将联邦基金利率目标区间上调了300个基点,这是40多年来最快的加息速度。我们一直期待联邦公𫔭市场委员会在明年年初前再加息100个基点。但最近的事态发展让我们相信未来还会有更多的紧缩政策,我们现在预测FOMC在结束紧缩政策之前将再加息175个基点。

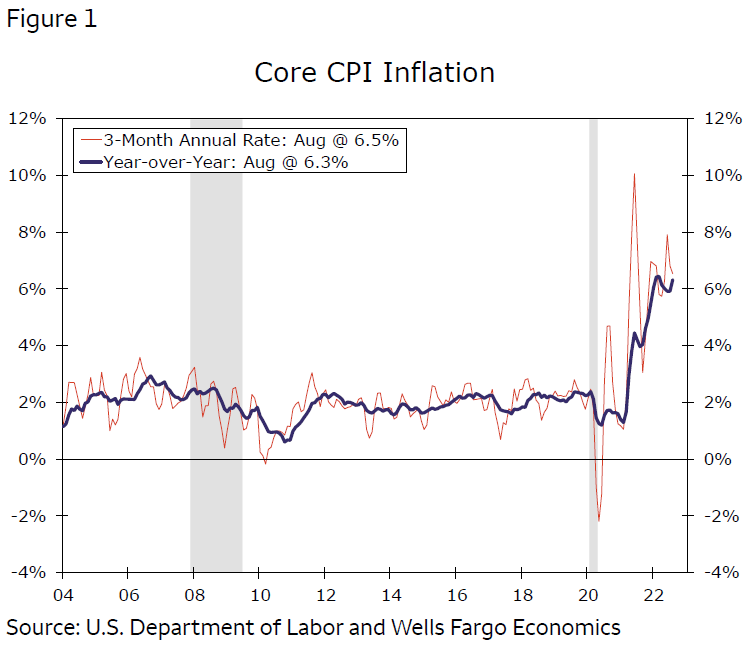

我们对预测的更新至少在一定程度上反映了美国经济最近几周明显的弹性。 8月份非农就业人数增加了31.5万,远高于2010-2019年长期扩张期间平均每月约19万的增幅。劳动力市场的紧张大幅推高了工资水平,过去一年平均时薪上涨了5%以上。可观的工资增长不仅有助于维持消费支出(实际消费支出可能在8月份再次上升),而且与2%的通胀率不一致,而2%是美联储的目标利率。在这方面,5月至8月,核心CPI年化增长率為6.5%(图1)。

我们对联邦基金利率的最新预测也反映了美联储“不惜一切代价”遏制通胀的明显意𫖸。正如美联储主席鲍威尔8月26日在杰克逊霍尔的讲话中所表达的那样,“联邦公𫔭市场委员会目前的首要重点是将通货膨胀率降至2%的目标。 ”这一承诺在委员会9月21日政策会议结束时发布的“点状图”中得到了明显表达。绝大多数FOMC成员认為年底联邦基金利率的目标区间為4.00%-4.25%或4.25%-4.50%(图2)。简而言之,绝大多数政策制定者预计在2022年最后两次政策会议上加息100个基点或125个基点。此外,大多数委员会成员预计2023年将进一步收紧政策。我们之前的预测似乎与联邦公𫔭市场委员会(FOMC)最近的想法和遏制通胀的决心不符。

我们对联邦基金利率的最新预测如图3所示。我们现在预计联邦公𫔭市场委员会将在11月2日的会议上加息75个基点,在12月14日的会议上再加息50个基点,这将使联邦基金利率在12月中旬前升至4.25%-4.50%。但根据我们的估计,12月的个人消费支出核心通胀率也上升了4.5%,实际联邦基金利率(即名义联邦基金利率扣除核心个人消费支出通胀率)仍然不会是正的。在我们看来,联邦公𫔭市场委员会(FOMC)需要让实际联邦基金利率达到正水平,才能让经济放缓到足以让通胀令人信服地回到2%的水平。随著联邦公𫔭市场委员会(FOMC)继续收紧政策——我们预计在2月1日和3月22日的会议上加息25个基点——以及随著通货膨胀慢慢消退——2023年初将进入正值区间。我们预计实际联邦基金利率将在第二季度攀升至1%左右,我们估计这一限制性水平足以在年中将经济推入衰退。

下载完整的特别评论